Обучение по направлению: Финансовый директор - обучение

5 дней онлайн-трансляции c 09:00 до 14:30 (по московскому времени)

Курс повышения квалификации «Финансовый директор» позволит углубить и расширить свои профессиональные знания и навыки в области финансового менеджмента, а также освоить ключевые компетенции руководителя финансовой службы.

Наш курс обучения руководителей финансовой службы поможет вам развить управленческие навыки и повысить эффективность работы.

В результате обучения вы:

— Получите знания, умения и навыки для построения комплексной и эффективной системы управления финансами в соответствии со стратегией и задачами компании.

— Систематизируете имеющиеся знания и приобретете навыки построения работы финансово-экономического отдела.

— Сможете профессионально управлять финансовыми потоками компании.

— Поймете, как выстроить и автоматизировать эффективную систему бюджетирования в компании.

— Получите комплекс практических инструментов разработки и оптимизации систем финансового планирования.

— Поймете, какие факторы влияют на стоимость бизнеса, чтобы сравнивать цены компаний одной структура отрасли. Сможете определять стоимость бизнеса при сделках по слиянию и поглощению.

Кому подойдет эта программа

Финансовым директорам, руководителям финансовых подразделений,Поймете, как построить работу с финансами в компании и составлять отчетность по всем правилам финмониторинга. Научитесь оптимизировать рабочий капитал, определять стоимость компании на рынке и представлять проекты партнерам.

Владельцам бизнеса,руководителям компаний

Узнаете современные подходы и научитесь привлекать инвестиции в проект. Сможете увеличить прибыль компании и будете уверено принимать управленческие решения.

Учебный план программы

Управленческий учет: практика применения

- Понятие «управленческий учет». Место управленческого учета в информационной системе бизнеса. Сущность управленческого учета — что может и что должна делать система управленческого учета.

- Задачи управленческого учета: учет ресурсов, контроль и анализ финансово-хозяйственной деятельности, планирование, прогнозирование и оценка прогноза.

- Базовые компоненты системы управленческого учета и анализа: учет и управление затратами, разработка оценочных и сравнительных показателей деятельности. планирование оперативной производственной, финансовой и инвестиционной деятельности, а также прогнозирование внутренних и внешних факторов, оказывающих влияние на деятельность предприятия, составление управленческой отчетности.

- Сопряжение систем управленческого учета с системой бухгалтерского учета. Технология постановки управленческого учета. Основные способы постановки управленческого учета.

- Создание системы отчетности — основные требования к управленческой отчетности: своевременность, формат, содержание.

- Создание внутренних нормативных документов, регулирующих управленческий учет. Учетная политика управленческого учета (учет активов, обязательств, собственного капитала, доходов, расходов, поступлений, выплат) — эффективное средство контроля операционной деятельности компании. Генератор учетной политики. Примеры нормативных документов.

- Планирование как базовый компонент системы управленческого учета: Balanced Scorecard — опыт внедрения в российском бизнесе.

- Совокупность оценочных и сравнительных показателей деятельности как базовый компонент системы управленческого учет: индикаторы рыночной стоимости, оценка деятельности финансового, операционного и риск-менеджмента, показатели, характеризующие риски бизнеса (рыночный, кредитный, риск ликвидности).

- Практическая часть:

- Проведение анализа информационных потребностей слушателей как пользователей системы управленческого учета.

- Выбор способа сопряжения системы управленческого учета с системой бухгалтерского учета.

- Расчет в системе управленческого учета кредитного риска компании (по методике Информации Минфина России N ПЗ-9/2012).

Эффективная система бюджетирования

- Оценка эффективности существующей системы бюджетирования. Типичные ошибки построения системы бюджетирования.

- Подходы к формированию финансовой структуры компании (опора на реальные центры финансовой ответственности).

- Сущность и этапы построения системы бюджетирования компании.

- Стимулирование выполнения бюджетов.

- Ответственность и управляемость в процессе бюджетирования. Учет человеческого фактора.

- Практическая часть:

- Проведение анализа потребностей участников семинара как пользователей системы бюджетирования на предприятии.

- Рассмотрение кейса «Построение системы бюджетирования».

- Проведение оценки системы бюджетирования.

Организация управления оборотным капиталом

- Оценка и анализ оборотного капитала компании по показателям баланса организации. Основные цели управления величиной оборотного и чистого оборотного капитала.

- Теория и практика управления денежным циклом компании. Взаимосвязь денежного цикла и уровня чистого оборотного капитала. Методы анализа потока денежных средств, способности компании генерировать операционный денежный поток на основе анализа отчета о движении денежных средств.

- Анализ операционной деятельности по показателям отчета о прибылях и убытках: «валовая прибыль – EBITDA – EBIT – чистая прибыль»; взаимосвязь показателей с величиной оборотного капитала и денежными потоками организации.

- Практикум: «Влияние параметров оборотного капитала на финансовые показатели компании».

- Стратегия и тактика компании в области оборотного капитала. Политика хеджирования: подбор «безопасных» источников финансирования операционных активов (запасов и дебиторской задолженности), внеоборотных активов. Отдельные аспекты политики компании в управлении запасами. Факторы, определяющие допустимый уровень дебиторской задолженности.

- Расчет потребности в оборотном капитале для финансирования операционной деятельности.

- Практикум: «Финансовое моделирование многопериодных проектов».

- CVP-анализ.

- Управление финансовым результатом компании на основе «CVP-анализа». Практические финансовые решения.

- Практическая значимость анализа взаимосвязи «затраты – выручка – прибыль»: от выделения постоянных и переменных издержек к директ-костингу и безубыточности.

- Расчет основных показателей «CVP-анализа»: маржинальный доход, точка безубыточности, запас финансовой прочности, операционный леверидж.

Финансовое моделирование бизнеса

- Базовые принципы построения финансовой модели.

- Бизнес-план, финансовая модель, бюджет, инвестиционный план – практическое понимание и применение.

- Модель – типовая структура, последовательность «сборки».

- Сбор информации для финансовой модели.

- Как встроить в финансовую модель Unit экономику.

- Практика применения Direct Costing при финансовом моделировании.

- Создание модели текущей деятельности в плане доходов и расходов (P&LS) с учётом всех типов расходов и нагрузок.

- Правила моделирования ключевых инвестиций: расходы нулевого периода, инфраструктурные инвестиции, финансирование кассового разрыва.

- Формирование плана движения денежных средств.

- Как рассчитать потребность в финансировании и смоделировать расчеты с инвесторами и кредиторами.

- Риск и доходность.

- Расчет ключевых инвестиционных показателей по методу DCF.

- Адаптация стандартных форм финансовой отчётности, внедрение элементов управленческого учёта.

- Управленческие разрезы модели, глубина детализации.

- Типовые ошибки финансового моделирования, на что влияют и как избежать.

- Практическое построение финансовой модели.

- Практикум: «Расчет финансовой модели по нескольким предложенным вариантам».

- Тестирование сформированной финансовой модели и формирование предложений для принятия управленческих решений.

- Динамическая модель (оценка влияния изменения различных параметров на выполнение бизнес-плана) – демонстрация различных сценариев развития.

- Доходность продуктов (картина по продукту, кроме операционных расходов).

- Демонстрация управления доходностью модели и сглаживания кассовых разрывов.

- Примеры итоговой финансовой упаковки бизнес-планов.

Налоговое планирование для менеджмента: риски и возможности

- Оптимизация и минимизация налогообложения.

- Понятие налогового планирования и уклонения от уплаты налогов. Трактовка данных понятий государством.

- Перспективы государственного регулирования процесса налогового планирования. Важность налогового планирования для управления финансами организации. Эффективность налогового планирования.

- Роль менеджмента в осуществлении налогового планирования.

- Управление фискальными рисками как бизнес-процесс.

- Налоговая выгода. Коммерческая осмотрительность. Реальность деятельности бизнеса. Оценка ведения деятельности бизнеса с повышенным налоговым риском.

- Пределы осуществления прав налогоплательщика по исчислению налоговой базы и (или) суммы налога.

- Определение умысла в действиях менеджмента при совершении налогового правонарушения.

- Корпоративная и индивидуальная ответственность за неуплату/уклонение от уплаты налогов.

- Личные уголовные риски менеджмента, связанные с уклонением от уплаты налогов.

- Субсидиарная ответственность менеджмента.

- Взыскание недоимки налогоплательщика с аффилированных лиц.

- Правоприменительная практика по теме налогового планирования.

- Тактика и стратегия судебной защиты интересов налогоплательщика.

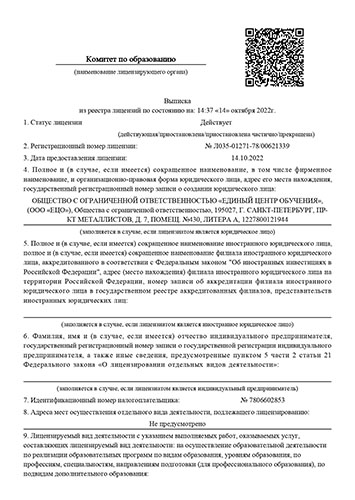

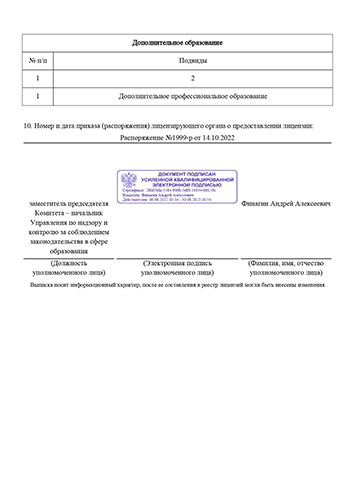

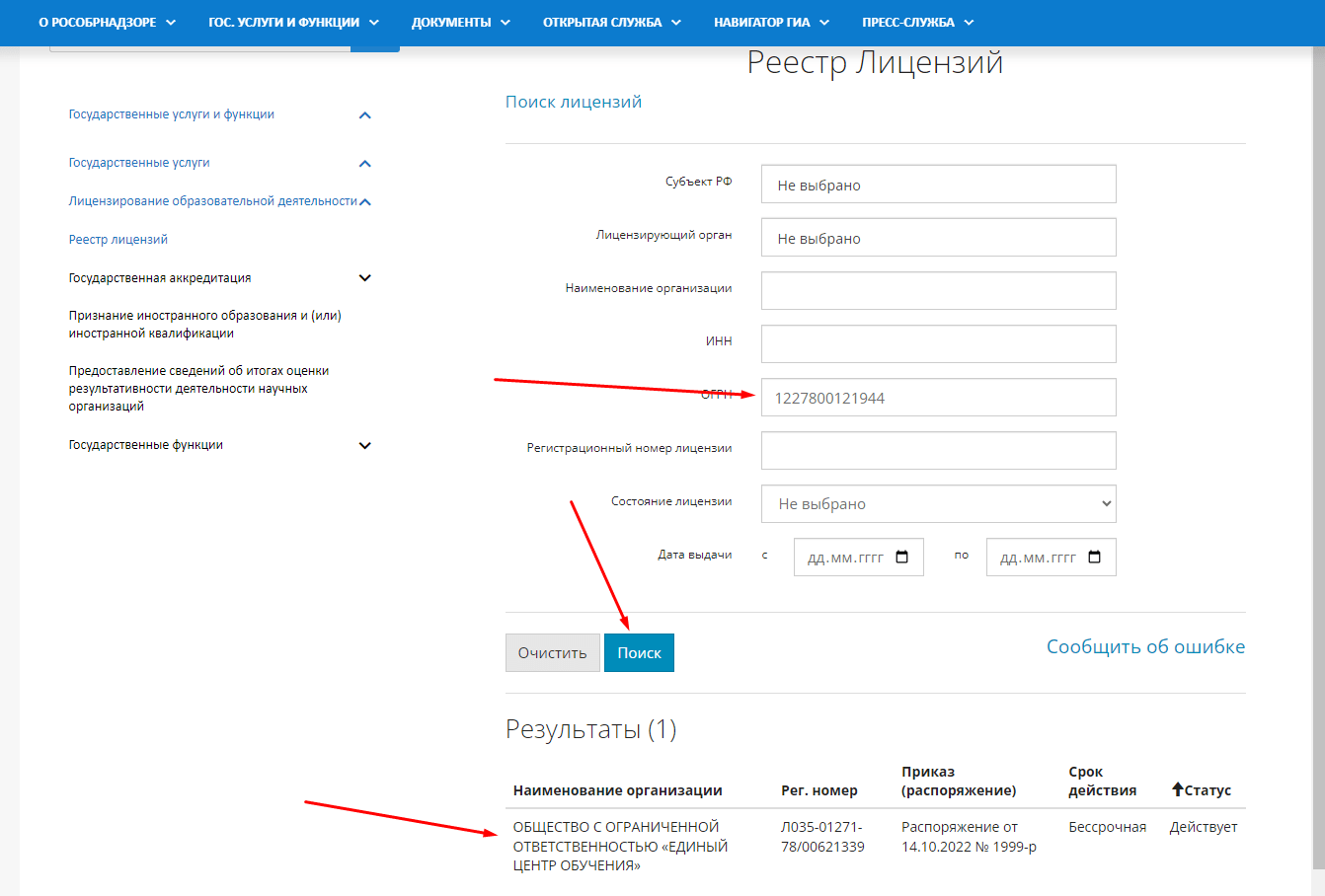

По окончанию обучения вы получите удостоверение о повышении квалификации