Обучение по направлению: Специалист по факторинговым операциям в Красноярске

Описание профессии

Факторинг - это финансовый инструмент, позволяющий компании, поставляющей товар или услугу на условиях отсрочки платежа, обеспечить рост продаж, ликвидировать кассовые разрывы и увеличить оборотный капитал. Специалист по факторинговым операциям оказывает хозяйствующим субъектам, осуществляющим торговую деятельность на условиях отсрочки платежа (т.е. внесение платежа в более поздний срок по сравнению с условиями договора), комплекс услуг по финансированию поставок товаров или услуг, страхованию кредитных рисков, управлению и взысканию дебиторской задолженности, а также осуществляет организацию и факторинговое сопровождение клиентов, занимается анализом и управлением рисков неплатежей, учетом факторинговых операций (например, проверкой поставщиков, управлением задолженностью, ведением реестров расчетно-платежных и отгрузочных документов, сверкой расчетов и т.д.). Факторинг дает возможность покупателю отсрочить платежи, а поставщику получить основную часть оплаты за товар сразу после его поставки.

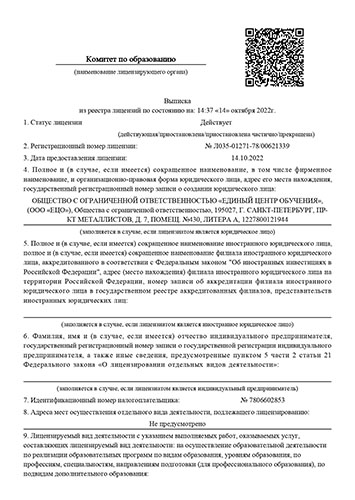

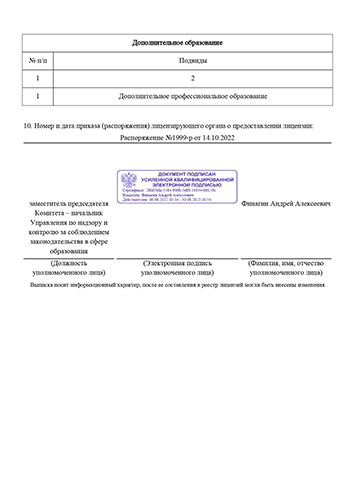

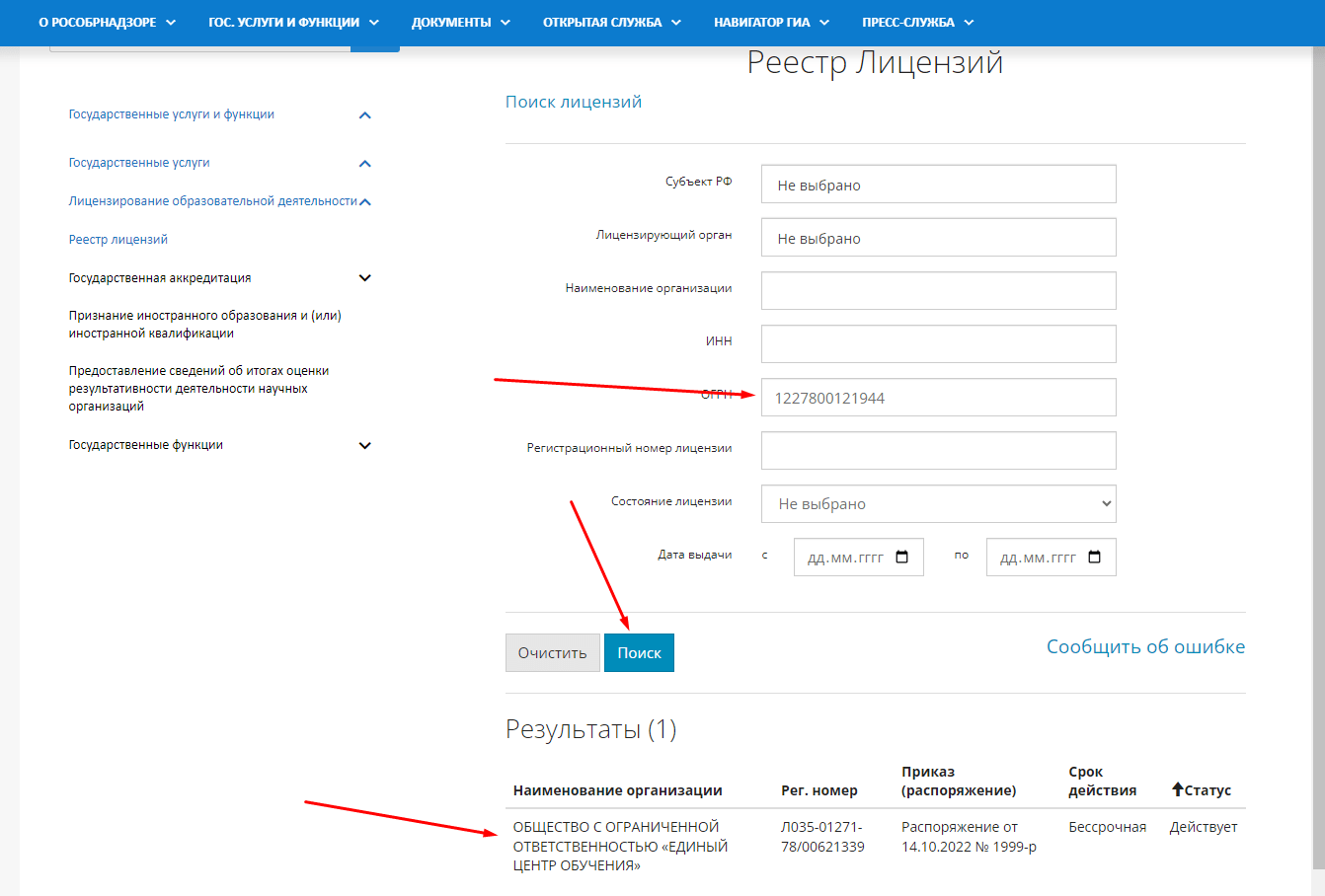

Профессиональное образование и обучение

Высшее образование (бакалавриат, магистратура).

Сфера применения профессии

Организации финансовой сферы различных форм собственности, специализирующиеся на факторинге.

-

Образование по профессии "специалист по факторинговым операциям" могут получить лица, имеющие образование не ниже среднего общего образования, в образовательных организациях высшего образования и организациях дополнительного профессионального образования.

-

Трудоустройство в кредитные организации, факторинговые, финансовые, консалтинговые, коммерческие организации использующие привлечение заемного капитала.

-

Профессия является достаточно востребованной на финансовом рынке в связи с сокращением и удорожанием услуг классического банковского кредитования. Востребованность данных специалистов и перспективы развития занятости в этой сфере связаны с растущей потребностью экономических субъектов в снижении транзакционных издержек и качественном сопровождении взаиморасчетов, включающих дополнительные сервисы по сокращению кассовых разрывов, увеличение оборачиваемости активов, повышение рентабельности и объемов продаж за счет ускоренного высвобождения оборотных средств, улучшение структуры активов, снижение рисков неплатежей по сравнению с классическим банковским кредитом, требующим дополнительных расходов на залоговое обеспечение и страхование рисков, увеличивающим закредитованность и, как следствие, снижающем конкурентноспособность бизнеса в целом.